套期保值的基本特征在于:在现货市场和期货市场对同一种类的商品同时进行数量相等但方向相反的买卖活动,即在买进或卖出现货的同时,在期货市场上卖出或买进同等数量的期货。经过一段时间,当价格变动使现货买卖上出现盈亏时,可由期货交易上的亏盈得到抵消或弥补。从而在“现”与“期”之间、近期和远期之间建立一种对冲机制,以使价格波动风险降低到最低限度。

套期保值的理论基础:现货和期货市场的走势趋同(在正常市场条件下),由于这两个市场受同一供求关系的影响,所以二者价格同涨同跌;但是由于在这两个市场上操作相反,所以盈亏相反,期货市场的盈利可以弥补现货市场的亏损,或者现货市场的盈利由期货市场的亏损抵消。

套期保值的交易原则如下:

(1)交易方向相反原则;

(2)商品种类相同原则;

(3)商品数量相等原则;

(4)月份相同或相近原则。

企业利用期货市场进行套期保值交易实际上是一种以规避现货交易风险为目的的风险管理行为,是结合现货交易的操作。

1、 国际原油贸易中套期保值的作用

就石油企业而言,管理原油价格风险就是指在认同原油价格波动可控的基础上,通过适当的价格风险管理工具和手段,锁定原油价格波动范围,从而为企业经营创造一个原油价格相对稳定的环境。适当的价格风险管理工具和手段包括,运用各种金融衍生工具如远期合同、期货合同、掉期交易、期权合同等进行套期保值,原油企业进行套期保值的作用主要有:

(1)有效地控制采购成本;

(2)保证正常的商业利润;

(3)方便现货交易。

2、产油商和炼厂的卖期保值

不同的市场主体使用石油期货来进行套期保值的具体方法各不相同,为了达到满意的保值效果,套期保值率的确定也很重要。

向市场提供原油的产油商和提供成品油的炼厂,为保证其已经生产出来准备提供给市场或尚在生产过程中将来要向市场出售的商品的合理经济利润,以防止正式出售时价格下跌而遭受损失,可采用相应商品期货的卖期保值的交易方式来减小价格风险,即在期货市场以卖主的身份售出数量相等的期货,等到要销售现货时再买进期货头寸对冲作为保值手段。

具体操作方法如下例:

范例1:7月份,某油田了解到原油价格为54美元/桶,它对这个价格比较满意,因此该油田加紧生产;但是,它担心现货市场上的过度供给会使得原油价格下跌,从而减少收益。为避免未来价格下跌带来的风险,该油田决定在美国纽约商品交易所进行WTI原油期货(轻质低硫原油期货合约)的卖期保值交易。其交易和损益情况如下表所示(详见图表4):

通过这一套期保值交易,虽然现货市场价格出现了对该油田不利的变动,价格下跌了4美元/桶,因而少收入了40000美元;但是在期货市场上的交易盈利了40000美元,从而消除了价格不利变动的影响。

范例2:与范例1不同的是,如果现货价格跌幅大于期货价格:现货市场下跌4美元/桶,期货市场下跌3美元/桶(详见图表5)。

现货价格和期货价格均下降,但现货价格的下降幅度大于期货价格的下降幅度,基差数值减小,从而使得油田在现货市场上蒙受的损失大于在期货市场上的获利。从表5可以看出,该油田在现货市场的亏损是40000美元,在期货市场的盈利30000美元,其损失已部分获得弥补,盈亏相抵后仍损失10000美元,实现减亏保值。

如果现货市场和期货市场的价格不是下降而是上升,生产商在现货市场获利,在期货市场损失。但是不论价格上涨还是下跌,只要基差数值减小,期货市场的盈利只能弥补现货市场的部分损失,结果仍是净损失。反之,如果基差数值增大,期货市场的盈利不仅能弥补期货市场的全部损失,而且仍有净盈利。

3、炼厂、石化企业以及航空公司等消费企业的买期保值

对于以原油等为原料的石化企业或炼厂,和航空公司等成品油消费企业来说,它们担心原油或成品油价格上涨,为了防止其需要进口原料时,石油价格上涨而遭受损失,可采用买期保值的交易方式来减小价格风险,即在期货市场以买主的身份买进数量相等的期货合约,等到要进石油现货时再卖出期货头寸对冲作为保值手段。

具体操作方法如下例:

范例1:6月1日,一个炼油厂和当地分销商达成一份远期合约,同意在9月份供应一批货。它根据当时的WTI原油期货价格56美元/桶,给分销商提出了固定价格。炼油厂目前并没有货,也还没有用于提炼的原油的货源保证或定价,为了锁定成本从而锁定利润,该炼厂决定进行WTI原油期货交易。交易情况如下表所示(详见图表6):

通过这一套期保值交易,虽然现货市场价格出现了对该加工厂不利的变动,该炼厂在现货市场损失了40000美元;但是在期货市场上的交易盈利了40000美元,从而消除了价格不利变动的影响。

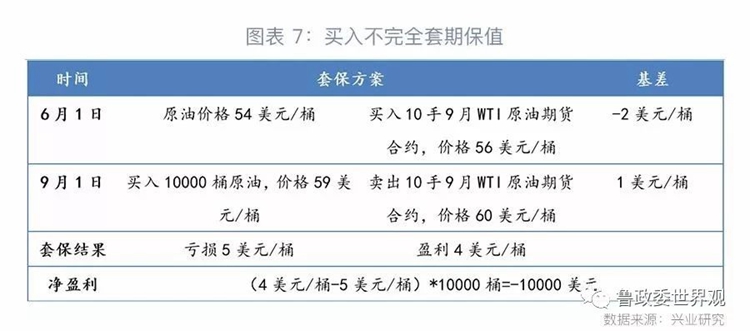

范例2:与范例1不同的是,如果现货价格涨幅大于期货价格:现货市场上涨5美元/桶,期货市场上涨4美元/桶(详见图表7)。

现货价格和期货价格均上涨,但现货价格的上涨幅度大于期货价格的上涨幅度,基差数值上升,从而使得消费企业在现货市场上蒙受的损失大于在期货市场上的获利。该油田在现货市场的亏损是50000美元,在期货市场的盈利40000美元,其损失已部分地获得弥补,盈亏相抵后仍损失10000美元,实现减亏保值。

如果现货市场和期货市场的价格不是下降而是上升,消费企业在现货市场亏损,在期货市场盈利。但是不论价格上涨还是下跌,只要基差数值上升,期货市场的盈利只能弥补现货市场的部分损失,结果仍是净损失。反之,如果基差数值减小,期货市场的盈利不仅能弥补期货市场的全部损失,而且仍有净盈利。

4、石油贸易商、储运商等石油产品经营者的套期保值

对于贸易商、储运商,既向甲方客户买现货又可以向乙方客户卖现货。如果签约的买卖数量不等、时间不一致,就会有风险存在。应根据每月的现货净暴露情况决定如何进行买期或卖期保值。